クレジットカードを作るうえで大きな壁となるのが「審査」です。クレジットカードは本来誰でも作れるものなのですが、キャッシングサービスが付帯されているため(簡単にいえば借り入れができるシステム)、クレジットカードを作りにしてもある一定の基準・条件を満たしていなければなりません。このサイトでは審査が甘めのクレジットカードをご紹介していますが、いくら審査が甘くても基準を満たしていなければ審査に合格することはできません。

まだあまり知られていないクレジットカード審査の基準項目をすべて公開しています。例えば、クレジットカードをウェブから申し込みをするとき、必要事項をいくつか入力するわけですが、それ自体がもうすでに審査の基準項目になっている、ということを知っていましたか?各項目にどのような条件が設けられているのか、詳しくみてみます。

クレジットカードは持ち主があってこそ使えるものですから、当然、氏名は必要になります。審査に伴い、免許証や保険証、パスポートなどを用いて本人確認を行なうことが多いので、正確に入力しましょう。本人確認がとれない限り、クレジットカードは発行してもらえません。結婚などで名字に変更がある場合はお役所で本人確認書類の変更を速やかに行っておくようにしましょう。

生年月日は年齢を確認するための項目です。クレジットカードは高校生を除く18歳以上から作れるものですので、18歳未満は作ることができません。運転免許証などで本人確認を行なうため、虚偽は見抜かれます。またクレジットカードによっては満20歳以上、満30歳以上といったように年齢制限をかけているものもあるので事前に確認する必要があります。年齢制限があるものは審査が少し厳しいと判断することができます。

クレジットカードは基本的に本人しか使えませんので、性別も大事な項目です。店頭で性別の異なる方が利用しようとした場合、利用できない可能性が出てきます。クレジットカードの裏面には氏名を記載するところがありますので、名前から利用者と所有者の性別の判断が可能です。不正利用を防ぐ意味でも正しい性別の申告が求められます。

クレジットカードは後払いというシステムを採用しているので、いわば、一時的に借金をする形になります。本人が万が一、代金を支払えなくなった場合、例えば、既婚であれば既婚者に連絡をとることが可能になります。返済の可能性の高さを判断するための項目です。本人以外に誰かに連絡ができるかどうか、というのが一つのポイントになるわけです。

カードの発行をしたり、請求書を送付するために必要な項目です。住所が審査に影響を与えることはないですが、最短でカードを受け取れなかったり、更新時に新しいカードを受け取れない可能性も出てきたりしますので、現住所を正確に申告しましょう。引っ越し後は速やかに新しい住所を申告する必要があります。

即日発行をしているクレジットカードの場合、本人確認をとらなければならないので必然的に必要な項目になります。即日発行可のクレジットカード以外でも、確認のために電話をすることがあるので正確に申告しましょう。カードの種類によってはセールスの電話をかけてくることもありますが、丁重に断ればいいだけの話です。

勤務先名と勤務先住所、勤務先の電話番号の入力は在籍確認のために申告必須です。在籍確認の方法は審査担当者によると言われていますが、電話番号を入力しなければならないのは、直接、電話で勤務先に在籍確認をとるためです。自営業者などで在宅勤務の場合は、自宅の住所を勤務先に入力しましょう。電話をプライベート用と事業用で分けている場合は事業用のものを入力すればいいです。クレジットカードには必ず審査があり、在籍確認も行いますので正確に申告しましょう。虚偽の申告は必ずバレます。

クレジットカードを持つことは信用の証みたいなものなので、勤続年数が長いほど信用度が高く、返済能力が高いと判断され、良い審査結果をもらいやすくなります。稀に虚偽をする方がいますが、勤務先や住所電話番号を入力する項目があり、担当者が問い合わせることが可能なので虚偽の申告は通用しません。良い審査結果をもらうには、最低でも1年以上の勤続年数であることが求められます。5年、10年以上となればかなり信用度は高いです。

クレジットカードを作る際は、返済能力があることを第一に求められます。各社、月収や年収の最低ラインを設けており、これをクリアしていることが通過の条件となります。年会費無料のものは年収200〜300万円もあれば十分で、パート・アルバイトでも作れるものもあります。配偶者の属性次第ではほとんど収入のない専業主婦でも作ることができます。一方で、ゴールドカードやプラチナカード、ブラックカードなんかは年収の最低ラインがあり、ブラックカードにもなってくるとインビテーション(招待)がないと作れないことが多いです。

参考記事→年会費有料クレカは審査が甘いって本当?

雇用形態によって信用度/評価が分かれますので審査通過のための大切な項目となります。パートアルバイト<派遣社員<契約社員<正社員の順番で信用度が増します。安泰なのは正社員です。自営業は収入に波があると判断されやすいため、信用度は思ったほど高くありません。専業主婦はご自身よりも配偶者の属性や収入、勤続年数から信用度を確認していきます。ただ、これは単に信用度の高さを示すだけでパート・アルバイトだからといって審査に落ちるわけではありません。正社員になってまだ数ヶ月の方よりもパート・アルバイトを5年以上続けている方のほうが一般的には信用度は高いです。

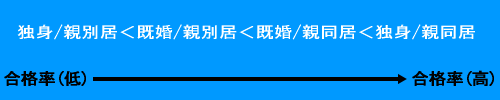

住居区分は大きく4つに分けられ、そこから信用度を判断することができます。独身かつ親と別居<既婚かつ親と別居<既婚かつ親と同居<独身かつ親と同居、の順で信用度が高くなります。一見、独身だと信用度が低い感じがしますが、親と同居していることで世帯年収が多いと判断できるので返済能力が高いとみなされるのです。一般的に、未婚or既婚だからといって審査に大きく影響が出ることはないですが、配偶者がいるのであれば正確な申告が求められます。

例えば、マンションに住まれている場合、長期間入居されているのであれば、家賃・光熱費を滞りなく支払うことができている、と判断でき、支払い能力は高く、信用度が高くなります。逆に入居日が申込時点から近い返済能力の有無を判断することが難しくなります。ただ、そこまで不安に感じなくても大丈夫です。誰でも引越しはするものですからね。引越しのタイミングで新しくカードを申し込むというのはよくあることです。

住宅ローンというと少し聞こえがいいですが、ローンは言ってみれば借金の一種です。借金はないほうが信用度は高いと言えそうです。住宅ローンのありなしでも多く残っている場合は信用度が少し下がってしまう可能性があります。逆に住宅ローンがある場合でも残り少ないのであれば、支払い能力はあると判断できます。過去にたくさん支払ってきたのですからね。それでも住宅ローンや自動車ローンはそこまで審査に影響を与えないと言われています。

業種は実はそこまで大きな影響は与えません。上場企業のほうが信用度が高いというイメージはあるかもしれませんが、例えば、同じ業種の上場企業でも赤字続きのところはあります。大小の関係性よりもむしろ企業の実績を参考にしているはずです。虚偽は必ずバレるので正確な情報を申告しましょう。

職種は営業、SE、接客、総務、人事、経理、財務、医療、保育、などといったものですね。大きな比重を占めるとは言い切れませんが、一般的な常識でいえば、スーパーでの接客業よりも医者などの専門職のほうが年収が高い傾向にあるといえますよね?このあたりがひとつの判断基準になることはありえます。それでも接客業で勤続年数が長ければ問題ありません。この項目による影響はほとんどないと思っていいです。申込者の属性をより細かく知るための項目に過ぎません。

審査が甘いクレジットカードの比較はこちら